Kameo er en alternativ investeringsplatform, som mange investorere endnu ikke har haft muligheden for at prøve. I denne artikel vil jeg derfor komme med en dybdegående anmeldelse af Kameo, så du kan bestemme om platformen er noget for dig eller ej.

Hvis du ikke har tid til at læse hele anmeldelsen, kan du se konklusionen af anmeldelsen her.

Klik dig frem til det du søger:

Hvad er Kameo

Hvilke lån kan man investere i på Kameo?

Hvilket afkast kan man forvente på Kameo?

Er Kameo sikkert at bruge?

Sådan kommer du i gang på Kameo

Hvordan beskattes afkast fra Kameo?

Konklusion af anmeldelse: Er Kameo en god investering?

Spørgsmål og svar

Hvad er Kameo?

Kameo er en investeringsplatform, hvor du kan investere i lån. Det vil sige, at du kan køb andele i et stort lån, hvor du så vil tjene penge på de renter der vil blive udbetalt af låntageren. Dette kalder de for lånebaseret crowdfunding eller crowdlending.

Kameo formidler lånene mellem låntagerne, som har brug for pengene til et projekt, og långiverne, som er folk som dig, der ønsker at forrente deres penge. De sørger for, at give lånene en risikoklasse, hvorefter renten vil blive sat. Det vil sige, at en højere rente betyder en højere risiko og omvendt.

De har både danske, svenske og norske lån, hvilket betyder, at du kan investere i andre lande end Danmark men selvfølgelig også i Danmark. Alle landene er sikre lande, ment på den måde at det er mere sikkert at investere her i Norden fremfor i Polen, Ukraine eller Rusland. Dette er også det, der tiltaler folk ved Kameo: det er en dansk virksomhed.

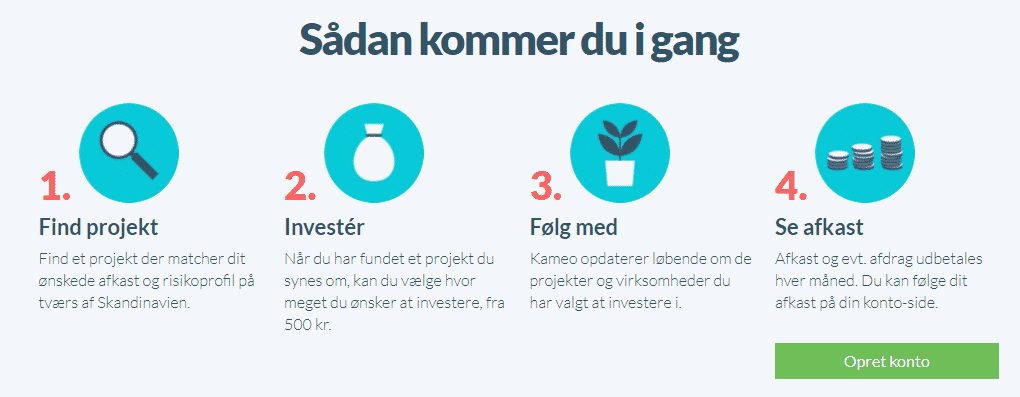

Kameo forklarer selv deres platform vha. følgende billede (klik evt. på billedet for at oprette en konto hos Kameo og komme i gang helt gratis)

Hvilke lån kan man investere i på Kameo?

Du kan investere i mange forskellige lån på Kameo, men hovedsageligt har Kameo lån med pant i ejendom. Det vil sige, at du typisk har en form for sikkerhed, når du låner penge ud gennem Kameo. Dette er dog ikke altid tilfældet, og du kan komme ud for at nogle lån har en meget større risiko end andre. Derfor skal du selvfølgelig altid læse om de projekter du kan låne penge ud til.

Du kan her se listen over hvilke lån du kan finde på platformen:

- Byggelån

- Finansiering af køb

- Brolån (korte lån indtil fast finansiering er fundet)

- Refinansiering af egenkapital

- Lån til små- og mellemvirksomhed

- Toplån

Som du kan se er der mange forskellige typer lån på platformen, og du skal simpelthen bare vælge det lån at investere i, som passer bedst til dine behov og ønsker. Du skal selvfølgelig læse materialet godt igennem inden du vælger at investere i et lån, og så kan du tage din risikoprofil og ønsket afkast med i betragtningerne om du skal låne penge ud til dette projekt.

For at du kan se hvilke lån du typisk ser på Kameo, så har du her en oversigt over de 5 sidste lån på siden.

| Navn | Risikoklasse | Rente (p.a.) | Løbetid |

|---|---|---|---|

| Refinansiering af tidligere optaget gæld | B | 7,5% | 36 mdr. |

| Finansiering til boligprojekt i Åkersberga | B | 8,0% | 15 mdr. |

| Refinansiering af tidligere lån i industriejendom i Gøteborg | B | 8,0% | 16 mdr. |

| Kapital til moderne rækkehusprojekt i Tuse ved Holbæk | A | 7,0% | 9 mdr. |

| Finansiering til opførelse af en padeltennis-hal nord for Stockholm | B | 8,5% | 12 mdr. |

Hvilket afkast kan man forvente på Kameo?

Heldigt for kommende investorere på Kameo udgiver de statistikker omkring det gennemsnitlige afkast på deres platform, hvilket er meget brugbart i denne anmeldelse. Dette gør det nemt at få et overblik over, hvor meget man kan forvente at tjene, når man låner penge ud gennem platformen.

I alt er der udlånt 836.448.408 kr. på Kameo, og på disse penge er der i gennemsnit tjent 9,07% efter estimerede tab (de medregner altså her lån der ikke bliver tilbagebetalt 100%). Dette betyder, at hvis du investerer 100.000 kr. på forskellige lån, så kan du forvente at tjene 9.070 kr. per år i afkast. Dette ligger over markedsrenten, som typisk er angivet til 7-8%, og det betyder altså, at Kameo virker til at være en rigtig god investering.

Når man kigger på den gennemsnitlige rente på Kameo, så skal man huske, at denne er baseret på fortiden. Man kan ikke altid regne med fortiden, når man skal kigge på afkast på sine investeringer, og derfor er disse tal selvfølgelig med en vis usikkerhed. Personligt anser jeg disse tal som værende realistiske, men omvendt ville et mindre fald i det gennemsnitlige afkast ikke overraske mig. Du skal altså ikke regne med at dit afkast bliver 100% ens med gennemsnittet, men det burde gerne være i omegnen af det, hvis du har en god spredning.

På Kameo har der, trods overordnede gode tal, været tab, som de vurderer ikke kan genvindes til investorerne. I skrivende stund er dette tal 0,2% af den samlede lånevolumen på platformen. Dette betyder altså, at kun 0,2% af alle udlånte kroner er gået tabt. Dette er lavt set i lyset af gennemsnitsrenten på 9,27%. Renten er altså høj i forhold til den risiko, der er ved udlånene og dermed virker det til, at være en god forretning.

Er Kameo sikkert at bruge?

Det korte svar er ja.

For at vise sikkerheden ved Kameo i denne anmeldelse, vil jeg lige kort opridse Kameos ejerskab. Kameo er en dansk registreret virksomhed ejet af norske Bjørn Braaten og virksomheden Kameo AS, som er registreret i Norge. Dette betyder altså, at du ikke sender penge til et suspekt land i Østeuropa, men pengene bliver i Danmark i et dansk selskab.

Desuden sørger Kameo for, at dine penge ikke er i risiko, hvis de skulle gå konkurs. Alle lån og indbetalinger er aldrig i fare hos Kameo, da de er placeret hos banken DNB. Kameo skriver dette om sikkerheden på deres hjemmeside:

“Indestående på Kameo-konti og forudbetalte renter fra låntagere er placeret på en separat klientkonto hos DNB der holdes adskilt fra Kameos forretning og derfor ikke kan indgå i et evt. konkursbo.” – Kameo

Så du skal altså ikke være bange for, at dine penge går tabt i tilfælde af at Kameo går konkurs..

Derudover er Kameo reguleret af Finanstilsynet. Dette betyder, at de skal leve op krav omkring deres egenkapital, forretningsgange, kundekendskab og meget mere. De bliver altså holdt til en høj standard, da der er tale om en et betalingsinstitut. I denne anmeldelse af Kameo, vil jeg altså konkludere, at det er meget sikkert at investere gennem Kameo. Dette betyder ikke, selve investeringerne er meget sikre, blot at det er sikkert at benytte sig af Kameo.

Sådan kommer du i gang på Kameo

For at komme i gang på Kameo, skal du trykke på knappen herunder, og så kommer du ind på deres hjemmeside. Herefter kan du følge instruktionerne nedenunder for at komme i gang.

- Tryk på “Opret konto”

- Udfyld formularen og tryk “registrer”

- Udfyld resten af formularerne og bekræft dine oplysninger. Her skal du bl.a. udfylde oplysninger om statsborgerskab, bankoplysning og så skrive under på det med NemID.

- Herefter går du ind på “Ind- og udbetalinger”, og overfører penge til din konto fra din normale bankkonto

- Til slut skal du vælge de lån du vil investere i, når pengene er kommet ind på kontoen.

Når du er kommet i gang på Kameo, kan du begynde at vælge de lån, som du vil investere i. Du kan kun investere i danske lån, hvis du indsætter danske kroner. Så hvis du vil investere i svenske lån, skal du bruge svenske kroner. Her er du eksponeret overfor svingninger i valutakurserne, så husk at være opmærksom på dette.

Sådan beskattes afkast gennem Kameo

Når du er kommet i gang på Kameo og har fået lånt penge ud til lån, skal du tænke over, at din indtjening fra Kameo desværre skal beskattes.

I Danmark beskattes renterne du modtager gennem Kameo ligesom renter du modtager andre steder, og dermed beskattes de som kapitalindkomst. I 2021 er skatten på 26% op til 46.800 kr., og med 42% over 46.800 kroner.

Kapitalindkomst har et separat bundfradrag fra din aktieindkomst, så du kan bruge dit bundfradrag i hver slags investering hver for sig. Du kan altså bruge dit aktieindkomsts bundfradrag på 56.500 kr. og kapitalindkomsts bundfradrag på 46.800 kr. i samme år, og betale lav skat på i alt 103.300 kr. Dette er altså en ekstra bonus ved crowdlending, da du kan få et højt afkast og samtidig betale lav skat sammenlignet med det samme afkast på aktier.

Anmeldelse: Er Kameo en god investering?

Som konklusion på denne anmeldelse, giver det god mening at kigge på helhedsbilledet af platformen og om det virker til at være en god investering for den gennemsnitlige investor.

Overordnet set, mener jeg, at det kan være en god idé at have en del af ens portefølje i crowdlending og Kameo er en god platform til at gøre dette. Crowdlending har nogle fordele over traditionel investering i aktier eller investeringsforeninger, som gør, at de kan være en god del af et veldiversificeret portefølje.

En af disse fordele er et relativt forudsigeligt afkast, hvilket kan være meget svært at finde andre steder. Du ved cirka hvad du kan forvente at modtage i renter på de lån du investerer i, og dermed er det ikke et svært regnestykke at gøre op. Husk dog på, at afkast aldrig er garanteret, og der er risici ved crowdlending ligesom der er ved almindelig aktiehandel.

Derudover er renterne beskattet separat fra aktieindkomst, så man kan opnå et bundfradrag på i alt 103.300 kr., hvilket vil sige, at ens skatteregning bliver mindre med det samme afkast du havde fået andre steder.

Jeg kan altså give min varme anbefaling til Kameo, og personligt benytter jeg mig også af platformen til investering i lån. Hvis du også vil gøre dette, kan du til tilmelde dig her:

Spørgsmål og svar om Kameo

Overordnet set er investeringer gennem Kameo et sikkert alternativ til aktier, og derfor kan Kameo sagtens kaldes for en god investering.

Ja, det er helt gratis at oprette en konto på Kameo, og du betaler ingen kurtage, gebyr eller andet når du bruger dem. Du skal dog indbetale penge på din konto, når du vil foretage investeringer i lån på deres platform.

Ja, det er helt sikkert at bruge Kameo. Jeg har undersøgt virksomheden, og de har virkelig styr på deres ting i forhold til andre crowdlendingplatforme. Desuden er virksomheden dansk reguleret og norsk ejet, så den har sine rødder i sikre lande.

På Kameo kan du overordnet set investerer i lån. Der er mange forskellige slags lån som f.eks byggelån, finansiering af køb, brolån (korte lån indtil fast finansiering er fundet), refinansiering af egenkapital, lån til små- og mellemvirksomhed og toplån.

Det kan selvfølgelig ikke siges med 100% sikkerhed, om Kameo er den bedste crowdlendingplatform, men her er nogle af fordelene:

– De er sikre at bruge.

– De har sikre lån med pant

– Du kan få et højt afkast

– Du har nemt adgang til dine penge

Dette er blot nogle af grundene, og du kan finde mange flere i anmeldelse.

Ja, du skal betale kapitalindkomst på dit afkast gennem Kameo. Kapitalindkomsten er på 26% op til bundfradraget, hvorefter det siger til 42%.

Kilder: Statistik på lån, DataCVR, spørgsmål og svar

Disclaimer: Vi modtager provision, hvis du tilmelder dig Kameo gennem vores links.

Låneplatform vokser trods millionunderskud og presset likviditetKameo nærmer sig udlån for 1 mia. kr. til ejendomsprojekter i Skandinavien. Der er dog stadig behov for udefrakommende likviditet for at holde hånden under selskabet, der kører med underskud. Indtil videre har man haft fem misligholdte lån og ét bekræftet tab i Norge, siger direktør til EjendomsWatch.

Hej,

Ja, man må sige at det noget lavt med kun 6 misligholdte lån i alt.

Og som nævnt vil en konkurs aldrig gå ud over investorerne der bruger Kameo, da låneaftalen er direkte med lånetager og lånegiver.

Mvh.

Oliver Frost